SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |ТМК и ЧТПЗ – содержание консентов по выпускам еврооблигаций - Ренессанс Капитал

- 25 октября 2023, 21:00

- |

Консенты, открытые вчера, по всей видимости имеют целью упорядочить отношения ТМК со всеми категориями держателей её еврооблигаций. В частности предлагается:

Сменить трасти по обоим выпускам на российское юрлицо.

( Читать дальше )

Сменить трасти по обоим выпускам на российское юрлицо.

( Читать дальше )

- комментировать

- 284

- Комментарии ( 0 )

Новости рынков |ЧТПЗ и ТМК открыли консент по своим еврооблигациям - Ренессанс Капитал

- 24 октября 2023, 17:15

- |

Chelpipe Finance DAC и TMK Capital SA, эмитенты еврооблигаций ЧТПЗ-24 ($0,3 млрд) и ТМК-27 ($0,5 млрд) одновременно через Euronext оповестили об открытии консентов для держателей еврооблигаций. Оба консента проводятся через Legal Capital Investor Services (LCIS, tmk@lcpis.ru), оба не предлагают комиссий за согласие, оба предлагают, кроме смены трасти (с BNY Mellon и Citi на LCIS), одобрить некие изменения в структуру еврооблигаций, не упомянутые в объявлениях (видимо, описываются в проспектах). По данным rusbonds, предлагается одобрение прямых платежей держателям, чьи бумаги учитываются в российской инфраструктуре, увеличение льготного периода по платежам до 30 дней и перенос места арбитража по бумагам в Гонконг. Наличие в консенте одобрения упрощённой канселяции бумаг – нужно для выпуска замещающих облигаций (ЗО) – непонятно. Дата отсечки по владению 8 ноября, крайний срок участия 12 ноября, собрания пройдут 14 ноября, отложенные собрания (если состоятся) – не менее, чем через 14 дней после первого собрания (т.е. не ранее конца ноября). Требования к кворуму и супербольшинству: 2/3 (50% по отложенной процедуре) и 2/3 соответственно для ЧТПЗ и 75% (25%) и 50% для ТМК.

( Читать дальше )

( Читать дальше )

Новости рынков |Газпром Капитал, ЗО24-1-Е - возможность для входа под доразмещение - Финам

- 24 октября 2023, 16:49

- |

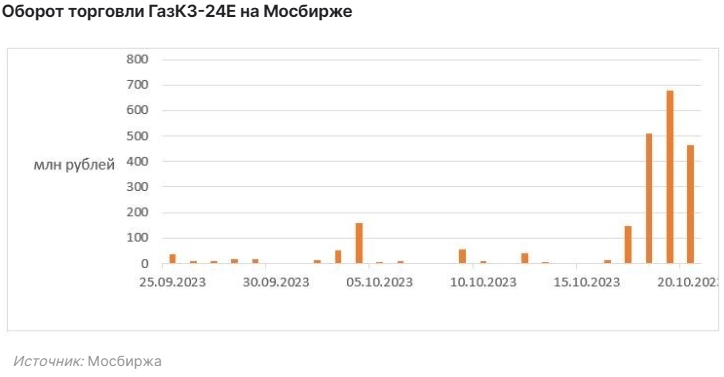

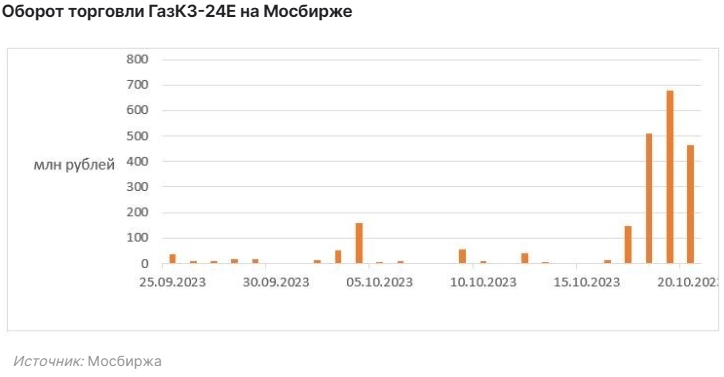

Самый активный эмитент замещающих облигаций — «Газпром» — завершает вторую волну доразмещений своих еврооблигационных выпусков. В частности, в 2022 году компания разместила замещающие облигации в отношении еврового выпуска с погашением в 2024 году, размещенного в 2017 году по ставке 2,25% годовых (ISIN XS1721463500). Тогда удалось заместить 35,8% выпуска. В октябре этого года компания провела второй раунд размещения, доведя долю замещенных бумаг в выпуске ГазКЗ-24Е до 59,6%.

Доразмещение, как правило, приводит к росту оборотов торговли бумагой. Произошло это, как видно на графике ниже, и с выпуском ГазКЗ-24Е. Кроме общего повышения ликвидности, часть держателей после получения замещающего выпуска предпочитают, видимо, закрыть свою позицию.

( Читать дальше )

Доразмещение, как правило, приводит к росту оборотов торговли бумагой. Произошло это, как видно на графике ниже, и с выпуском ГазКЗ-24Е. Кроме общего повышения ликвидности, часть держателей после получения замещающего выпуска предпочитают, видимо, закрыть свою позицию.

В результате доходность выпуска взлетела с 8,2% (канун доразмещения) до текущих 10,2% годовых. С учетом того, что ГазКЗ-24Е погашается примерно через год (22.11.2024 г.), представляется, что в настоящий момент существует очень интересная возможность зафиксировать экспозицию на евро (обслуживание замещающих облигаций происходит в рублях по курсу ЦБ) с двузначной доходностью.Ковалев Алексей

( Читать дальше )

Новости рынков |Классические госбумаги будут выглядеть лучше рынка на этой неделе - Промсвязьбанк

- 24 октября 2023, 11:53

- |

Потенциал для восстановления котировок ОФЗ на этой неделе сохраняется

Уход пары USDRUB ниже отметки 95 руб. благоприятно сказался на рынке ОФЗ – кривая на участке 3-15 лет опустилась вниз на 7-13 б.п. Доходность коротких госбумаг (1-2 года), напротив, выросла на 7-16 б.п. (до 12,37% — 12,49% годовых) в ожидании повышения ключевой ставки на заседании ЦБ в эту пятницу.

Потенциал укрепления рубля на текущей налоговой неделе по-прежнему сохраняется, что поддержит дальнейшее восстановление котировок среднесрочных и длинных ОФЗ.

( Читать дальше )

Уход пары USDRUB ниже отметки 95 руб. благоприятно сказался на рынке ОФЗ – кривая на участке 3-15 лет опустилась вниз на 7-13 б.п. Доходность коротких госбумаг (1-2 года), напротив, выросла на 7-16 б.п. (до 12,37% — 12,49% годовых) в ожидании повышения ключевой ставки на заседании ЦБ в эту пятницу.

Потенциал укрепления рубля на текущей налоговой неделе по-прежнему сохраняется, что поддержит дальнейшее восстановление котировок среднесрочных и длинных ОФЗ.

Тактически классические госбумаги будут выглядеть лучше рынка на этой неделе. Вместе с тем, долгосрочные риски (с горизонтом 0,5-1,0 год) по-прежнему сохраняются на повышенном уровне. В этом ключе мы сохраняет рекомендацию по аллокации на бумаги с фиксированным купоном (корпоративные и суверенные) не более 20% от портфеля. Оставшиеся 80% целесообразно распределить на флоатеры и замещающие облигации (в пропорции в зависимости от аппетита к валютному риску).Грицкевич Дмитрий

( Читать дальше )

Новости рынков |Финальное продление доразмещения ЗО Совкомфлот-28 - Ренессанс Капитал

- 23 октября 2023, 17:18

- |

Совкомфлот в очередной раз продлил срок доразмещения своих замещающих облигаций (ЗО) СКФ-28 (замещают еврооблигации Совкомфлот-28), на этот раз до 20 декабря (для инвесторов, чьи права на бумаги учитываются в российских депозитариях – до 4 декабря 2023 года). Первоначально доразмещение было объявлено 11 апреля. Инвесторы, чьи оферты были уже приняты по предыдущему продлению, получат свои бумаги до 26 октября. Сообщается, что дальнейшие продления предложения об обмене (объявлена шестая итерация) не планируются.

( Читать дальше )

( Читать дальше )

Новости рынков |Совет директоров ГТЛК принял решение о выпуске замещающих облигаций - Ренессанс Капитал

- 20 октября 2023, 13:51

- |

Вчера состоялось раскрытие информации по решению совета директоров (СД) ГТЛК от 16 октября 2023 года. СД одобрил размещение замещающих облигаций (ЗО) по всем 6 выпускам еврооблигаций ГТЛК, находящимся в обращении, включая короткий ГТЛК-24 (общая номинальная стоимость $3,2 млрд, из них $1,6 млрд – с правами, учитываемыми в российских депозитариях). Все выпуски ЗО будут размещаться в нарезке по $1 000; оплата предусмотрена либо через поставку еврооблигаций, либо «денежными средствами с целевым использованием» (т.е. возможность обмена по переуступке прав не упоминается).

В отдельном сообщении для держателей еврооблигаций в телеграм-канале ГТЛК говорится, что компания намерена провести размещения ЗО «поэтапно до конца 2023 года», причем до выпуска ЗО держателям будут выплачены пропущенные купоны с апреля 2022 по май 2023 года (решения СД по этому вопросу пока кажется не принимались). Компания с августа 2023 года выплачивает купоны по еврооблигациям в НРД в течение 10 дней с контрактной даты выплаты.

( Читать дальше )

В отдельном сообщении для держателей еврооблигаций в телеграм-канале ГТЛК говорится, что компания намерена провести размещения ЗО «поэтапно до конца 2023 года», причем до выпуска ЗО держателям будут выплачены пропущенные купоны с апреля 2022 по май 2023 года (решения СД по этому вопросу пока кажется не принимались). Компания с августа 2023 года выплачивает купоны по еврооблигациям в НРД в течение 10 дней с контрактной даты выплаты.

( Читать дальше )

Новости рынков |Совет директоров МКБ утвердил выпуск ЗО на все еврооблигации - Ренессанс Капитал

- 19 октября 2023, 17:25

- |

Совет директоров МКБ вчера (18 октября) утвердил выпуск замещающих облигаций (ЗО) на девять выпусков еврооблигаций, т.е. все выпуски, находящиеся в обращении включая перпы и погашающиеся в 2024 году. Все выпуски ЗО будут размещаться с номиналом 1 000 у.е. Сроки размещения, способ обмена (только по поставке или включая переуступку прав требований), формула расчёта купонов и график опционов по перпам в решении не уточняются.

«Ренессанс Капитал»

Еврооблигации МКБ не рассчитываются во внешнем периметре с середины 2022 года. Банк выплачивает рублёвый эквивалент купонов через НРД, купоны по перпам не обнулялись. После проведения выпуска ЗО банк будет, видимо, вторым по объёму ЗО в обращении эмитентом после Газпрома.Булгаков Алексей

«Ренессанс Капитал»

Новости рынков |Результаты доразмещения ЗО ГазК-24Е-1 - Ренессанс Капитал

- 19 октября 2023, 16:50

- |

В соответствии с опубликованными итогами доразмещения выпуска замещающих облигаций (ЗО) ГазК-24Е-1 (купон 2,5%, погашается в ноябре 2024 года), проходившего 3–13 октября, всего было обменяно €178 млн бумаг или 37% от объёма, остающегося в обращении, что является хорошим показателем в доразмещениях ЗО Газпрома. 97% бумаг были обменяны из внешнего периметра. «Коэффициент замещения» в выпуске увеличился до 60%. На бонды, обменянные из Euroclear, приходится 82% от данного выпуска ЗО. Доразмещение, как и в недавно прошедших доразмещениях в выпусках 23E и 28E, не оказало влияние на вторичные котировки, что может свидетельствовать о спаде эффекта «навеса предложения» в замещающих облигациях Газпрома.

( Читать дальше )

Довольно высокие объёмы доразмещений во всех выпусках ЗО Газпрома в евро (по сравнению с последними долларовыми доразмещениями) могут свидетельствовать о некоторой стабилизации схемы обмена во внешнем контуре после появления определённых сложностей с марта 2023 года.Булгаков Алексей

( Читать дальше )

Новости рынков |Тинькофф банк зарегистрировал выпуски замещающих перпов - Ренессанс Капитал

- 18 октября 2023, 15:30

- |

Банк Тинькофф 16 октября зарегистрировал в ЦБ два новых выпуска облигаций (серии TCS-perp1 и TCS-perp2), оба без срока погашения и номинальной стоимостью $1 000. Прочие параметры выпусков – планируемый объём, купоны, опционы, сроки размещения и т.п. – пока не раскрываются. Можно предположить, что оба выпуска представляют собой замещающие облигации (ЗО) на оба выпуска еврооблигаций TCS Finance, начисление купонов по которым возобновилось с сентября.

В предыдущих выпусках ЗО российские эмитенты, как правило, объявляли размещения в течение 1–5 дней после регистрации, хотя были и исключения. Соответственно, можно ожидать начало размещения ЗО на перпы TCS в ближайшее время. Евробонды TCS (эмитированы холдингом, заёмщик по LPN – банк), несмотря на включение банка в список SDN US OFAC весной 2023 года, продолжают ограничено рассчитываться во внешнем периметре. Интересно что бонды продолжают котироваться в Euroclear без НКД.

( Читать дальше )

В предыдущих выпусках ЗО российские эмитенты, как правило, объявляли размещения в течение 1–5 дней после регистрации, хотя были и исключения. Соответственно, можно ожидать начало размещения ЗО на перпы TCS в ближайшее время. Евробонды TCS (эмитированы холдингом, заёмщик по LPN – банк), несмотря на включение банка в список SDN US OFAC весной 2023 года, продолжают ограничено рассчитываться во внешнем периметре. Интересно что бонды продолжают котироваться в Euroclear без НКД.

( Читать дальше )

Новости рынков |Резкий скачок доходностей замещающих облигаций был спекулятивным - Газпромбанк Инвестиции

- 16 октября 2023, 19:25

- |

Индекс замещающих облигаций вел себя относительно спокойно до публикации указа президента об обязательной продаже выручки в иностранной валюте. На этом фоне произошел резкий скачок доходностей и, соответственно, падение цен. На наш взгляд, такое движение может быть связано с двумя факторами:

▪️ рынок акций также отреагировал падением, и падение замещающих облигаций стало таким же паническим и спекулятивным импульсом;

▪️ указ вызвал укрепление рубля, и некоторые инвесторы, которые посчитали, что укрепление продолжится и дальше, решили выйти из валютных бумаг.

▪️ рынок акций также отреагировал падением, и падение замещающих облигаций стало таким же паническим и спекулятивным импульсом;

▪️ указ вызвал укрепление рубля, и некоторые инвесторы, которые посчитали, что укрепление продолжится и дальше, решили выйти из валютных бумаг.

Впрочем, уже на следующий день цены и доходности вернулись к тому уровню, на котором находились до публикации указа. На мировом рынке из-за внешней ситуации доходности американских гособлигаций несколько стабилизировались после бурного роста последнего времени — инвесторы ищут безопасную гавань. Возможно, из-за этого зарубежные долларовые аналоги российских замещающих облигаций немного потеряли в доходности. На российские же бумаги эти факторы имеют очень ограниченное влияние.«Газпромбанк Инвестиции»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс